이런저런 일들로 인해서 오랜만에 블로그에 글을 올린다. 개인적으로 지난 1년간 준비했던 일의 방향을 완전히 틀어서 새로운 시작을 해야 하는 시기이다. 그러다 보니 최근 이런저런 생각들과 앞으로 어떻게 경제적으로, 그리고 심적으로 어떻게 미래를 준비해야 하는지를 자주 생각한다.

아무래도 이제는 은퇴 이후도 생각해야 하고, 지금 하고 있는 일들 그리고 앞으로 할 일들이 혹시라도 계획대로 되지 않았을 경우에도 나와 가족들이 크게 경제적으로 어렵지 않을 방법도 생각하게 된다.

일단, 복리의 마법, 복리로 투자해라 등등을 많이 들어보셨을 것이다. 오늘 소개드릴 내용은 복리 계산법을 이용해서 앞으로 10년, 20년, 30년 각자의 은퇴후 남은 기간과 한 달 투자 가능한 금액을 선정해서 은퇴 준비하는 법을 소개하려고 한다.

일단, 다음과 같은 시나리오를 바탕으로 복리 투자법을 통한 은퇴 준비를 가상으로 만들어보자.

1. 주인공: 현재 40대로 20년 후에 은퇴를 생각하고 있다.

2. 목표: 은퇴 시 주식 ETF 계좌에 최소 7억 이상을 모으는 것을 목표로 한다. (그러나 특별한 기술이나 시간을 투자할 생각은 없다)

2. 투자 대상: 기존에 해오던 투자 외에 (부동산이나 주식 혹은 코인), 새롭게 은퇴 이후를 위해서 ETF 주식에 매달 20년간 투자하는 것을 목표로 한다.

3. 투자 종목: ETF중에 수수료가 저렴하고 (가능하면 0.1% 이하), 지난 10년간의 평균 수익률이 10%가 넘는 ETF를 우선으로 한다. 다만, 고배당 ETF의 경우는 성장 ETF보다 약간 수익률이 떨어지더라도 포함시키기로 한다. 매달 혹은 분기별로 3% 가까이 배당이 나온다면 은퇴 후에 현금이 나올 곳이 마땅히 없을 때, 아주 쏠쏠한 현금 자원이 될 수 있기 때문이다.

선정한 ETF 예시

1) VOO (Vanguard S&P 500 ETF): 총 수수료 (Net Expense Ratio)- 0.03%, 지난 10년간 수익율- 14.35%, 연간 배당률: 1.33%

2) VYM (Vanguard High Dividend Yield Index Fund ETF Shares): 총 수수료 (Net Expense Ratio)- 0.06%, 지난 10년간 수익율- 12.3%, 연간 배당률: 2.77%

3) QQQ (Invesco QQQ Trust): 총 수수료 (Net Expense Ratio)- 0.2%, 지난 10년간 수익율- 20.27%, 연간 배당률: 0.49%

4) VTI (Vanguard Total Stock Market Index Fund ETF Shares): 총 수수료 (Net Expense Ratio)- 0.03%, 지난 10년간 수익율- 14.21%, 연간 배당률: 1.24%

본인은 이 4 종목 모두에 투자를 하고 있지만, 이중에 주로 VOO와 VYM에 주로 투자를 하고 있다. QQQ는 지난 10년간 수익률은 다른 ETF에 비해서 높지만, 최근 몇 년간의 추세는 그렇지 않다. 또한 수수료가 다른 ETF에 비해서 너무 높고 연간 배당률도 낮은 편이다. VTI는 주로 투자하고 있는 VOO와 거의 유사하다. 투자 종목도 그렇고, 수수료 연 배당률 등등 거의 VOO와 유사하기 때문에 굳이 중복 투자의 필요성을 느끼지 못한다. 따라서 본인은 VOO와 VYM에 주로 투자를 하고 있지만, 이 글을 읽는 분들은 이 4 종목 모두를, 혹은 이 중에 1-2개를 골라서 투자를 해도 좋을 것이다. 또한 이 외에 약간의 채권, 금 등의 ETF에도 투자를 하고 있는데 워낙 수익률이 낮아서 risk hedge의 목적으로만 가지고 있지, 은퇴 이후의 준비를 위해서는 투자하고 있지 않다. 투자 ETF는 위에서 얘기했듯이, 지난 10년 혹은 더 긴 기간의 수익률, 수수료, 배당 비율 등을 고려해서 본인의 기호에 맞게 투자를 하면 될 것이다.

그럼 구체적인 사례를 통해서 20년간 투자를 하고 매달 $1,000을 꾸준히 위에서 말한 ETF에 투자를 했을 때 어떤 성적을 기대할 수 있는지 알아보자.

다음의 사이트를 가면 미국 정부에서 제공하는 복리 투자 계산기가 나온다.

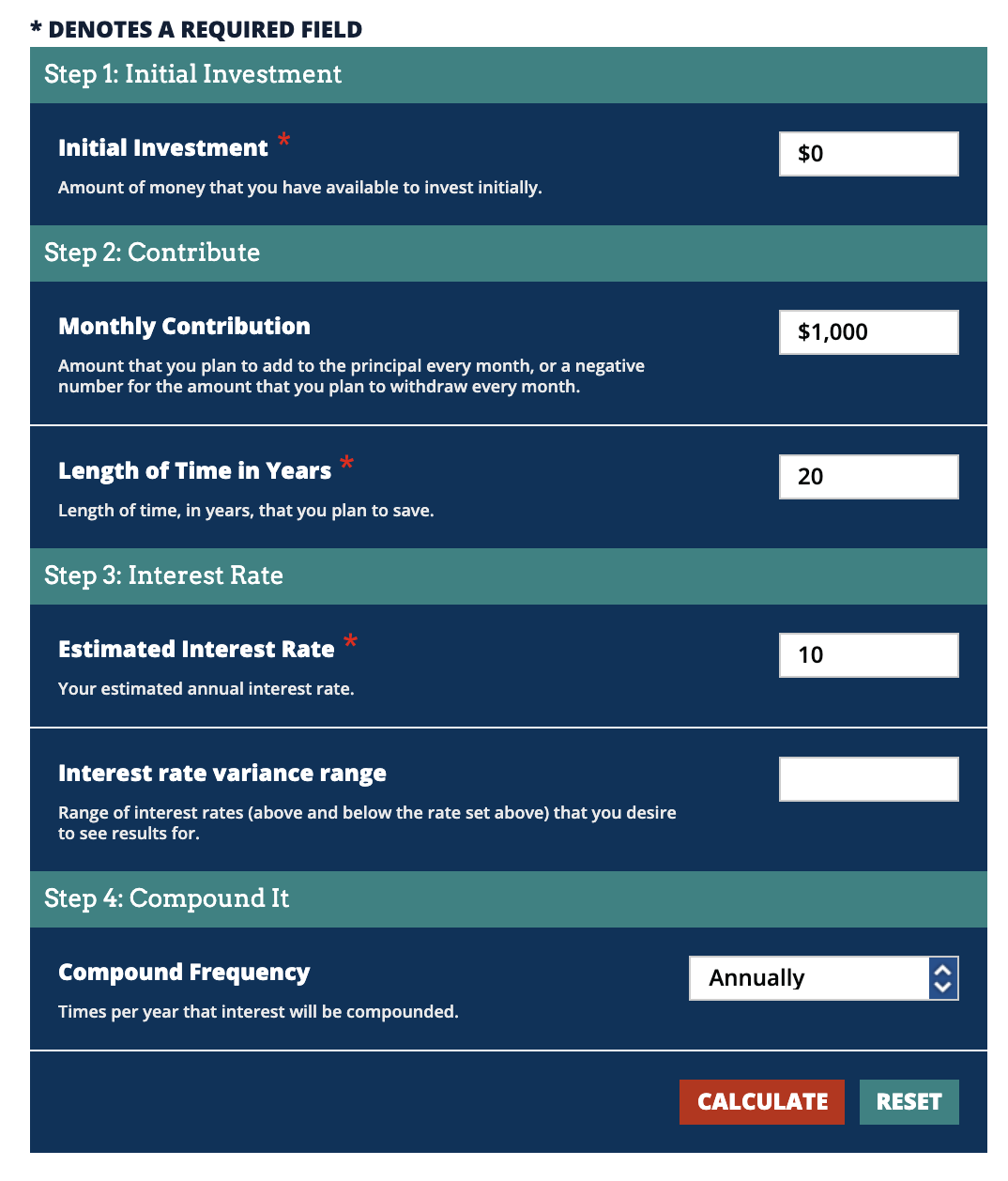

위의 그림이 복리 계산기인데, 여기서 몇가지 숫자를 넣어보자.

1) 제일 위의 숫자는 0이다. 지금까지 전혀 주식 투자를 하지 않았다고 가정을 하고 이제 새롭게 은퇴 준비를 위해서 시작한다고 가정을 했다.

2) 그 다음 숫자는 1,000이다. 이는 매달 납입하는 금액을 나타낸 것으로 한 달에 $1,000을 은퇴 준비용 ETF에 투자하는 것을 가정했다. 누군가에는 한 달에 $1,000을 넣는 것이 큰 부담일 수도 있고, 또 다른 누군가에게는 그리 큰일이 아닐 수도 있다. 개인적으로는 대부분의 서민이나 중산층에게 기존의 지출 이외에 (집 융자, 자동차 융자, 아이들 학비 등등) 따로 한 달에 $1,000 정도를 만드는 것은 쉬운 일이 아닐 것 같다. 하지만 추가로 투잡을 하든, 기존에 하던 일에서 $1,000의 추가 이익을 내든 이 정도를 만들지 못하면 비교적 풍부한 은퇴를 꿈꾸는 것은 쉬운 일이 아닐 것이다. 개인적으로는 힘들더라도 추가로 한 달에 $1,000을 따로 은퇴 계좌에 투자하시는 것을 권한다. 만약에 은퇴 기간이 앞으로 20년이 아니라 25년, 30년이 남은 분들은 $1,000보다 더 적은 금액을 넣어도 같은 효과 혹은 더 많은 금액을 만들 수 있을 것이다. 이것이 복리의 마법이다. 반면에 앞으로 은퇴가 10년 정도밖에 안 남은 분들은 같은 효과를 내려면 $1,000 보다 더 많은 금액을 투자해야 할 것이다.

3) 그 다음 숫자는 20이다. 앞으로 20년 뒤에 은퇴할 것을 가정으로 투자 기간 (20년)을 넣어주시면 된다.

4) 10은 연간 기대 수익률이다. 위에서 소개했던 4종류의 ETF는 지난 10년간 평균 수익률이 모두 10%를 넘었다. QQQ의 경우는 20%가 넘는 수익률을 지난 10년간 냈다. 그렇더라도 은퇴용 투자는 다소 보수적으로 접근하는 게 좋다고 생각한다. 따라서 10% 정도의 기대 수익률을 넣으면 큰 욕심내지 않고 달성 가능한 숫자로 보인다. 물론 실제 수익률을 시간이 지나야 할 수 있다. 위에서 소개한 4 종목 모두 이 블로그를 쓰는 시점에서 지난 1년간 수익률은 모두 40%가 넘는다. 하지만, 이는 코로나 회복기에나 나올 수 있는 극히 예외적인 숫자이므로 앞으로 20년 동안 이런 수익률을 기대할 수는 없다. 좋은 ETF, 검증된 ETF를 고르고 앞으로 년간 10%의 수익률을 기대하는 것은 합당한 것 같다.

5) 마지막으로 빨간색의 Calculate를 누르면 20년 후에 기대 수익이 나온다.

https://www.investor.gov/financial-tools-calculators/calculators/compound-interest-calculator

실제 계산되어서 나온 금액을 보니, 약 7억 5천 정도의 액수가 나온다. 지금부터 한달에 약 $1,000을 투자하고 20년간 꾸준히 매달 금액을 넣으면 은퇴하는 20년 뒤에는 대략 7억 5천의 금액이 내 계좌에 있게 된다. 하지만, 이게 다가 아니다!

여기에는 분기별로 나오는 배당금이 계산되어 있지 않다! VYM의 경우에는 3% 가까이 배당을 주고, VOO의 경우에도 1.3% 정도의 배당을 제공한다. 따라서 배당금까지 모두 재투자를 했을 경우에는 더 큰 금액이 내 은퇴 계좌에 있을 것이다. 물론 이 경우에는 세금도 포함되어 있지 않다. 나중에 금액을 인출하거나 배당금을 받았을 때 당연히 세금을 내야 할 것이다.

개인적으로는 각자 집이 있고, 은퇴 했을 때 다른 소스의 연금이 있으며, 은퇴 주식 계좌에 7-10억 가까운 금액에서 매 년 1.5-3% 정도의 배당이 나온다면 큰 욕심만 부리지 않는다면 노후가 크게 어렵지 않을 거라는 생각이다. 나중에 퇴직금, 하나 남은 아파트 팔아서 치킨집이나 커피숍을 해서 다 털어먹는 짓을 하지 않아도 된다는 것이다. 이 시작은 뭐 별거 없다. 좋은 ETF를 2-3개 정도 선정하고 매달 $1,000 정도만 꾸준히 20년 정도 투자를 하면 된다. 30년을 투자할 수 있는 분들은 (대부분은 30대일 것이다) 위와 똑같이 계산을 했을 때 무려 20억이 넘는 수익을 올릴 수 있을 것이다.

그리고 기억할 것 하나더! 은퇴를 하고 당장 계좌에 있는 7-10억의 돈을 전부 인출하지 않는다면, 이 돈은 매년 10%의 수익율과 1.5-3%의 배당율로 계속 성장하게 된다. 즉, 은퇴 후에도 계속 복리의 마법을 계속 누릴 수 있게 된다. 생각해 보면 굉장히 쉬운 일이다. 물론 아무나 할 수 있지만, 누구나 할 수는 없는 일이다. 지금부터 수십년간 매달 $1,000을 추가로 만드는 일을 꾸준히 해야 하기 때문이다.

각자 할 일 하면서 한 달에 추가적인 $1,000을 만다는 것. 결코 쉬운 일은 아닐 것이다. 하지만 그렇다고 크게 불가능하다고 생각하지도 않는다. 한 달에 $1,000은 없는 돈 셈 치고 20-30년 열심히 투자하면 나중에 은퇴 시에 크게 노후 걱정 없이 제2 혹은 제3의 인생을 시작할 수 있을 것이다.

'실리콘밸리의 소소한 일상 > 미국 주식 ETF로 은퇴 준비 하기' 카테고리의 다른 글

| 2020년 미국 주식 ETF 투자 결산 (고배당 ETF의 위력!) (0) | 2022.02.06 |

|---|---|

| 2019년 미국 주식 ETF 투자 결산 (2) | 2022.02.05 |

| 2019년 5월-12월 ETF 투자 (VOO/VYM) (0) | 2022.02.01 |

| 2019년 4월 드디어 첫 ETF (VOO/ VYM) 투자! (0) | 2022.01.31 |

| 미국 주식 ETF로 은퇴 준비 하기- Intro (1) | 2022.01.31 |